期货日报 作者:田亚雄

从产业集中度看糖市

当我们谈及大宗商品的行情走势时,总是离不开供需平衡表,以及对平衡表中产量、消费、进出口及库存的推断,似乎只有供需以及对未来供需的预期才是影响期货价格走势的唯一要素。然而,我们认为,产业集中度对大宗商品价格的影响力也是一个重要因素。

产业集中度也叫市场集中度,是指市场上某种行业内少数企业的生产量、销售量、资产总额等对某一行业的支配程度,它一般是用这几家企业的某一指标(大多数情况下用销售额指标)占该行业总量的百分比来表示。由于大宗商品市场的竞争主要表现在价格上,而龙头企业凭借其生产成本优势,对市场价格的敏感性更低,供给弹性偏小,在市场价格低迷的时候,减产幅度可能不及行业平均水平。如今,随着供给侧结构性改革逐步推进,产能过剩行业的落后产能逐渐出清,行业集中度有所提高,产能利用率明显回升,整个市场的供给弹性将明显变小。

话题回到白糖市场,目前我国糖市正处于第3年熊市周期阶段,在上一榨季国内外食糖增产的背景下,国内食糖供给充裕,加之食糖走私活动依然猖獗,都将进一步拖累糖价。然而,在糖价持续阴跌的背景下,糖料收购价却未见明显走低,以主产区广西为例,2018/2019榨季最低收购价仅下降10元/吨,至490—520元/吨,并且随着订单农业的推进,2019/2020榨季的普通甘蔗收购价也维持在490元/吨。糖价走低,原料成本却无太大变化,糖厂普遍出现利润下降甚至亏损的情况。

按照市场的思维定势,利润下降或亏损,即意味着糖厂将在压力之下做出减产的决定。不过,我们注意到,糖市的龙头企业并未反映出明显的压力。例如,中粮糖业2018年第三季度报告显示,其净利润同比增加58.21%,ROE同比提高3.43个百分点至10.75%。

我国制糖企业发展现状

食糖作为人们生活中不可或缺的原料,与人们的生活息息相关。制糖企业是利用甘蔗或甜菜等农作物为原料,生产原糖和成品食糖及对食糖进行精加工的工业行业。糖料一般在春季生长,在10月开始收获。制糖企业每年从10月、11月开榨到第二年的3月、4月停榨称为一个生产周期,也称为一个榨季。原料采购和生产呈现季节性和阶段性,而销售则是全年进行。

生产成品糖的糖料作物主要包括甘蔗和甜菜,其中以甘蔗为主。甘蔗是温带和热带农作物,是制造蔗糖的原料,并且可以提炼乙醇作为能源替代品。甘蔗中含有丰富的糖分、水分,还含有对人体新陈代谢非常有益的各种维生素、脂肪、蛋白质、有机酸、钙、铁等物质,主要用于制糖,表皮一般为紫色和绿色两种常见颜色,也有红色和褐色,但比较少见。

全球有一百多个国家出产甘蔗,最大的甘蔗生产国是巴西、印度和中国。我国广西、云南、广东处于热带及亚热带地区,甘蔗种植具有得天独厚的优势,其中广西是我国最大的甘蔗种植区域,全区有56个县,近2000万农民从事甘蔗种植,占自治区农业总人口的一半,有21个县财政收入的一半来自制糖业税收,在49个贫困县中有36个县靠种植糖料蔗解决温饱问题。近年来,全国一半以上的糖产量来自于广西,占全国60%。

虽然甘蔗是我国重要的糖料作物和经济作物,但随着制糖行业逐步向优势地区集中和转移,我国的产糖省区数量逐渐减少。目前我国的甘蔗和甜菜播种区域比较集中,甘蔗糖产区以广西、云南和广东为主,甜菜糖产区以新疆、黑龙江和内蒙古为主。与此相应的是,我国成品糖生产也相对集中于这6个省区。数据显示,目前全国规模以上制糖企业数量达到323家,广西制糖企业数量最多,占全国的37%,其次是云南,规模以上企业数量占全国的21%,广东居于第三位,规模以上企业占全国的15%。

目前来看,随着我国食品工业、饮料业、饮食业等用糖行业快速发展,我国食糖工业消费稳步上升。此外,受生活水平提高、饮食习惯改变和食品工业快速发展等因素的影响,未来我国的食糖消费还将具有一定的增长空间。我们认为,面临严峻的市场行情,制糖企业应该高度重视市场趋势的变化,不断提高产业集中度以及产业整体承压能力,扩大在运营市场中的份额,从而提升企业利润水平。

稳定供给是企业发展的重点

从我国糖市供给结构来看,国内产量近几年稳定在1000万吨左右,消费量却稳步提高,最近维持在1500万吨上下。可以说,产不足需将是未来国内糖市的常态。在我国城市化的进程中,耕地资源显得日益宝贵,所以维护“粮、油、棉、糖”等重要农产品(000061)的供给稳定成为龙头企业发展的重点。

虽然我国的甘蔗产业发展历史悠久,一直是当地农民脱贫致富的支柱产业,但在甘蔗产业不断发展的过程中,仍然存在着很多问题。以广西为例,目前受困于地形劣势及种植规模偏小,广西甘蔗机械化种植推进缓慢,又因城市化进程加速、农村青壮年人口外流,甘蔗种植的劳动力成本逐渐上升,并且土地贫瘠,对化肥依赖程度高,肥料费用偏高,同时受制于土地政策,土地成本也偏高。整体来看,我国甘蔗种植区的人工、肥料及土地租金成本远高于巴西、澳大利亚等甘蔗产区,从而使得我国糖料蔗种植成本居高不下。

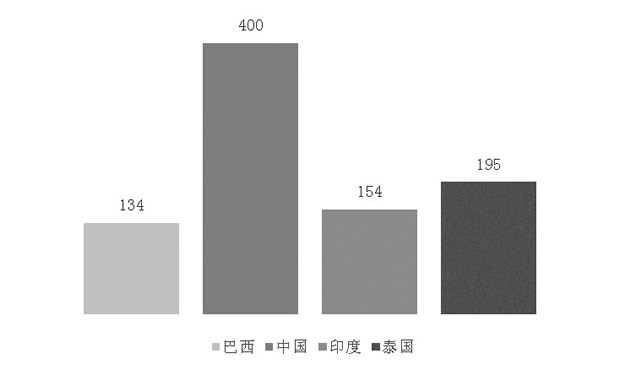

图为各产糖大国甘蔗种植成本比较(单位:元/吨)

图为各产糖大国甘蔗种植成本比较(单位:元/吨)

甘蔗种植成本偏高带来的结果是国内制糖成本远高于国际食糖市场,国内外食糖价差明显。为保护国内制糖产业,除了对进口食糖实施关税管制外,国家在2017年5月开始进行长达3年的配额外保障措施税管理,配额外的进口关税一度高达95%,合法且低税的进口渠道显得更为稀缺。在这样的大背景下,掌控了合法廉价外糖进口渠道的大型糖企,在国内糖市中的成本优势特别明显。

作为我国主要的食糖进口渠道,大型糖企的年进口量约占全国总进口的50%以上。例如,除了直接通过国际市场采购外,中粮糖业的子公司——澳大利亚Tully糖厂以及中粮集团旗下在巴西的中粮国际对国内糖市均有所供应。

相关报告显示,国内大型糖企的食糖进出口贸易渠道,一部分服务于国内其他炼糖厂,进行原糖代理进口,另一部分为自己的炼糖厂进口。从中粮糖业的公开信息中可以看出,其炼糖厂的年加工原糖能力达到了150万吨,并且借助中粮唐山糖业二期工程,即将达到200万吨的加工能力。

积极改变企业自产糖格局 推行“订单农业”模式

除了加工进口原糖外,大型糖企也积极布局自产糖业务。与南方的甘蔗种植业相比,北方土地平整、地广人稀,土地成本及整地费用具有成本优势,同时甜菜产业的规模化、机械化及标准化推进企业迅速发展,人工成本在近3年得以降低,导致北方的甜菜糖种植成本较低。

不过,由于甜菜一年一种,糖价波动很容易影响蔗农的种植热情,如果甜菜产量大幅减少,糖厂开机成本将上升。对此,一些大型糖企通过“订单农业”的方式,巩固甜菜种植意愿,保障了甜菜糖产量。同时,积极推动甜菜种植规模化,升级种植技术和采收技术,稳定甜菜单产和出糖率保证蔗农利润,降低制糖成

此外,一些大型糖企通过与蔗区蔗农签订《原料蔗购销合同》,明确双方就甘蔗生产发展的责、权、利,增强了蔗农种蔗的信心,同时促进了蔗区甘蔗生产的良性发展,稳定蔗区砍运管理秩序,保障蔗农与糖企双方的利益。

建设甘蔗“双高”基地

如果要在国内糖市有所作为,甘蔗制糖业务必须重点发展。一些北方大型糖企纷纷布局南方甘蔗制糖产业,例如,中粮糖业在有“中国糖都”之称的广西崇左,先后建立崇左糖业和江州糖业,在另外两大主产区云南和广东也均有涉足。

不过,对于国内的甘蔗制糖企业来说,受国内农业种植效率偏低的影响,偏高的制糖原料成本导致了国内糖市逐渐被廉价进口糖和走私糖所侵蚀,糖企自身盈利也被迫下降。为了有效降低制糖原料成本,国内一些大型糖企在寻找收购标的糖厂时,注重对负责蔗区的选择,同时积极建设甘蔗“双高”基地,逐步实现甘蔗基地经营规模化、种植良种化、生产机械化及水利现代化。保障蔗农种植利润、稳定甘蔗供给量的同时,降低种植成本。

“双高”基地是糖料蔗种植条件改善、生产水平提高以及进厂原料蔗成本降低的战略选择,同时也是全面提高糖业市场活力和竞争力的有效方法和途径。从甘蔗供给角度来看,推行“双高”基地,高亩产给蔗农带来高收益,推行机械化收割,有效降低蔗农种植成本。尽管本榨季甘蔗收购价有所下调,但“双高”基地的蔗农实际收益依然远高于非“双高”基地的蔗农,农户种植利润有所保障。

表为传统甘蔗种植和现代甘蔗种植成本比较

表为传统甘蔗种植和现代甘蔗种植成本比较

改进食糖生产方法

国内传统制糖产业采用“一步法硫化制糖”生产,具有季产年销的特点,因原料甘蔗保存期有限,榨季初期糖厂全力产糖,造成蔗糖集中上市,出现季节性供给充裕,而榨季末期因生产停滞,则容易出现季节性供给短缺。据了解,中粮崇左糖业及东亚糖业部分糖厂推行“两步法碳化制糖”生产,榨季初期生产可储存5年的原糖,避免低价抛售的局面,收榨后根据糖市供需的季节性变化来调节原糖加工产能,保证了合理的食糖销售价格。

从食糖产销角度来看,大型糖企通过“两步法碳化制糖”模式,正在逐渐改变食糖“季产年销”的特点,使得糖企更能掌控食糖生产、销售节奏。另外,大型糖企流动资金充裕,能够有效承受资金压力,不会轻易在淡季降价潮中削弱自身的议价能力。

此外,一些大型糖企也一直在推进糖厂技术改造,效果显著。例如,从中粮糖业自产糖(包含Tully糖业)成本来看,吨糖直接人工成本从2014年的105.06元降低至95.28元,吨糖制造成本从294.98元降至172.19元。以本榨季中粮崇左糖业“双高”基地11.82%的累计出糖率为参考,吨糖制造成本大约在4700元。

保障蔗农利益 稳定糖料供给

为保障蔗农利益,最近两年广西政府就糖厂蔗款兑付问题提出更高标准,要求糖厂在收购甘蔗后须尽快兑付蔗农款项。然而,能否按时兑付蔗农款项,其意义并非仅仅单纯为了完成政府要求。就目前而言,在尽快兑付蔗款的资金压力下,诸多糖厂一改挺价态度,降价抛售食糖以回笼资金,偿付蔗款,导致糖价进一步走低。

在这种背景下,拥有充足资金优势的一些大型糖企,如中粮糖业和东亚糖业,始终按时偿还蔗款。做到在降价潮中独善其身,不急于抛售,使得一些大型糖企在销售新糖时无后顾之忧。另外,随着甘蔗收购价下调,蔗农种植意愿已受打击,糖料种植面积拐点恐出现。不过,对于供给大型糖企的蔗农来说,能够按时收到蔗款就是吃了一粒“定心丸”,未来可能将继续保证对大型糖企的糖料供应。

我们从当前大型糖企的制糖规模来看,中糖协2017/2018榨季的排名显示,广西南宁东亚糖业集团位列第3位,中粮屯河(600737)糖业排列第6位。以此推测,仍有数家领先的大型糖企凭借其优于行业的制糖成本,继续保持稳定的产量,并且在行业内的并购意愿非常强,将继续扩大企业对糖市的影响力,行业集中度将有显著提高。

个人观点 仅供参考

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏