本文源自:期货日报 作者:李家文

A 最新榨季产量将小幅超过市场预期

处于南半球的巴西是全球最大的产糖区和出口区,近年来巴西食糖产量占全球食糖产量的20%左右。一般而言,巴西食糖榨季为每年4月至次年3月。其中,7月至9月是生产高峰期,10月开始生产增速放缓,12月陆续收榨。2023/2024榨季,巴西3月天气干燥,有25%的糖厂提前至3月底开榨,是近3个榨季最早的开机时间。

10月中上旬,巴西食糖双周生产数据出炉,巴西中南部双周甘蔗压榨量为3276.6万吨,同比上升17.64%。2023/2024榨季,累计甘蔗压榨量为52599.2万吨,同比增加14.47%;双周食糖产量为224.7万吨,同比上升21.98%。2023/2024榨季,累计食糖产量3486.2万吨,同比上升23.65%;双周制糖比为48.12%,上年同期为48.19%。10月上旬,巴西甘蔗压榨量小幅超过市场预期,市场预计压榨量在3100万—3320万吨之间,预估食糖产量为221万吨。

巴西食糖增产早已成为现实,并且盘面已经反映增产的价格。目前距离平常的榨季结束还有两个多月时间,北半球食糖主产区基本无供应,市场预计2023/2024榨季巴西食糖或超越历史最高产量,并预期巴西食糖能对紧张的全球贸易流进行补充。笔者认为,天气是否有利于甘蔗成熟期的压榨作业开展,以及糖厂出于经济性考量选择制多少糖,是影响食糖产量向上延续的重点因素。

B 甘蔗压榨作业时间受降水增加而延长

厄尔尼诺(El Nino)是指太平洋的秘鲁和厄瓜多尔沿岸海温异常升高的现象,是厄尔尼诺/南方涛动(ENSO)周期的“热阶段”。南方涛动指数为正值时,对应拉尼娜现象;南方涛动指数为负值时,对应厄尔尼诺现象。厄尔尼诺基本发生在三季度,一般维持5—12个月,强度不同,持续时间不等。

今年3月以来,南方涛动指数显示厄尔尼诺现象的发展逐月明晰,7—9月南方涛动指数下降至近7年最低值,9月南方涛动指数由8月的-12.7下跌至-13.6。10月12日,美国国家海洋大气局(NOAA)的气候预测中心(CPC)公布的最新月度评估报告显示,在2023年11月至2024年1月出现强厄尔尼诺的概率为75%—85%,强度达到2015/2016年度以及1997/1998年度超级厄尔尼诺的概率为30%。

大多数情况下,厄尔尼诺会为巴西带来丰富降水,并提高食糖产量。观察1970年至今的13次厄尔尼诺现象,巴西中南部有76.7%概率的降水量高于历史均值。降水量高并不一定会带来食糖产量增加,还需关注厄尔尼诺带来的降水发生在甘蔗生长的哪个时期,不同时期的降水对甘蔗单产和含糖量产生的作用不同,进而影响该榨季的食糖产量。

一般来说,前年的11月至次年5月为甘蔗生长期,该时期需水量最高,在50%—60%,生长期降水量高对提高甘蔗单产生有利影响。巴西甘蔗技术中心9月公布的数据显示,巴西中南部甘蔗单产为83.2吨/公顷,相比去年同期增加21.3%;2023/2024榨季甘蔗累计单产达到91.1吨/公顷,同比提高22.3%。

根据巴西甘蔗生长周期分析,6月之后,巴西甘蔗进入成熟期,生长基本停滞,对降水的需求不高。可以看到,今年9月之前,巴西降雨量较少,有利于提高甘蔗的含糖量(ATR)。截至10月中上旬,甘蔗ATR为149.57KG/吨,较去年同期的144.04KG/吨增加3.84%。总体来说,今年巴西甘蔗的质量好于预期。巴西甘蔗行业协会(UNICA)公布的数据显示,截至目前仍有261家糖厂在运行。其中,244家为甘蔗制糖工厂,7家为乙醇工厂,9家为可灵活转换的混合型工厂。2022年同期为242家,榨季时间延长存在较大可能。

此外,分析降水量对甘蔗的影响,还需关注甘蔗入榨单产和含糖量转向甘蔗压榨的作业时间。在2015/2016榨季的强厄尔尼诺现象中,降雨天气出现在巴西甘蔗压榨的高峰期,甘蔗收榨工作受降雨影响多次停工,停工时间高于去年同期平均值,糖厂选择把甘蔗留到下一个榨季进行压榨,影响了当年的食糖产量。2023/2024榨季,巴西在10月进入雨季,降雨量明显增加。10月中上旬,巴西糖厂停工时间达到5天,导致双周食糖产量环比下降近100万吨。

目前来看,在巴西东南部甘蔗主要种植区和港口运输区,日均降雨量连续超过10mm,而想要达到甚至超过2020/2021榨季的历史最高甘蔗压榨量6.05亿吨,则需要减少停工时间,延长压榨作业天数。受厄尔尼诺的影响,2023/2024榨季巴西甘蔗长势较好,质量高于预期。压榨高峰过后,需关注11月降水量增加对压榨作业时长的影响,防止停工降低食糖产量。

C 堵港使得糖厂阶段性转向乙醇生产

除了评估天气对甘蔗生产情况的影响外,出于经济选择,糖厂选择制多少糖也是影响食糖产量的重要因素。食糖加工厂可以根据当下的经济利益,选择生产食糖或者乙醇。通过观察制糖比可以看出糖厂的制糖意愿,10月中上旬的数据显示,巴西双周制糖比为48.12%,上年同期为48.19%;累计制糖比为49.44%,上年同期为45.63%。虽然2023/2024榨季巴西累计制糖比仍维持49%以上的高位,但是10月中上旬双周制糖比较上个榨季同期有所下滑,市场预期制糖比将维持在49%以上的高位。

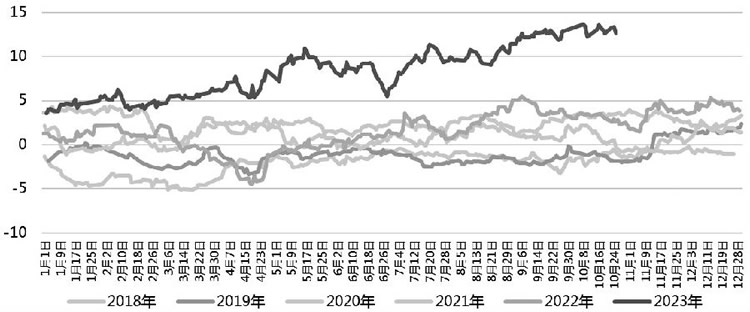

图为食糖与乙醇溢价走势(单位:美分/磅)

图为食糖与乙醇溢价走势(单位:美分/磅)

在乙醇销售端,10月中上旬乙醇销量为12.6亿升,较上个榨季同期增长4.63%;含水乙醇的销售量为8.3亿升,增长13.27%,反映出市场对含水乙醇的需求逐渐增长,后期糖厂是否会维持高制糖意愿引发关注。

2023年含水乙醇折糖价稍有下滑,基本维持在14—16美分/磅之间。自今年3月起,食糖较乙醇溢价明显大于过去5年的平均水平,9月之后维持在13美分/磅的高位区间,也意味着制糖相对制乙醇来说能带来更高的利润,并且这个利润超出往年平均水平。因此,在压榨高峰期来临时,糖厂的制糖意愿十分浓厚,2023/2024榨季的制糖比在9月下旬达到本榨季最高,为51.12%,基本接近糖厂能达到的技术极限。10月中上旬,含水乙醇折糖价跌破14美分/磅下限,食糖较乙醇溢价维持13—14美分/磅的高位,制糖利润比制醇利润高的情况仍然延续。从这个角度来看,乙醇价格的传导并不是导致制糖比下滑的主因。

究其主因,还是归结于10月天气潮湿造成港口运力紧张。ICE原糖10月合约交割达到创纪录的287万吨,巴西中南部港口发运排船偏慢。截至10月25日,巴西港口食糖库存增加至672万吨的高位,等待装运时间上升至30天以上。因为糖厂在储存食糖时存在困难,所以阶段性地选择制乙醇来消化甘蔗库存,但是在超过12美分/磅的高制糖利润下,从经济角度考虑,巴西糖厂还会维持制糖的长期决策。

综合以上分析,10月中上旬,受降雨影响,巴西糖厂停工时间接近5天,在高压榨量以及制糖比下滑的背景下,食糖双周产量环比下滑近100万吨。10月下旬,巴西降水情况延续,预计制糖比和产糖量的增速基本与上半月持平。目前,北半球新榨季尚未开榨,巴西作为全球食糖为数不多的供给端,短期将支撑原糖价格。

根据巴西的天气报告,在经历10月的明显降雨后,11月天气将相对干燥,11月第一周的日均降水量降至5mm以下的水平,甘蔗压榨得到保障。同时,巴西将有近9000万吨甘蔗未被压榨。截至11月3日,ICE原糖维持在27美分/磅的高位。由于制糖利润可观,在天气允许的情况下,巴西糖厂会尽量完成压榨,实现眼前可以获得的利润。因此,11月仍需要关注巴西期初的干燥天气,如果降水量维持低位,食糖产量或维持强势。

个人观点 仅供参考

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏