代糖龙头保龄宝过上苦日子?利润降6成、赤藓糖醇产能过剩、糖醇毛利率转负、短期资金链或承压

出品:新浪财经上市公司研究院 作者:新消费主张/cici

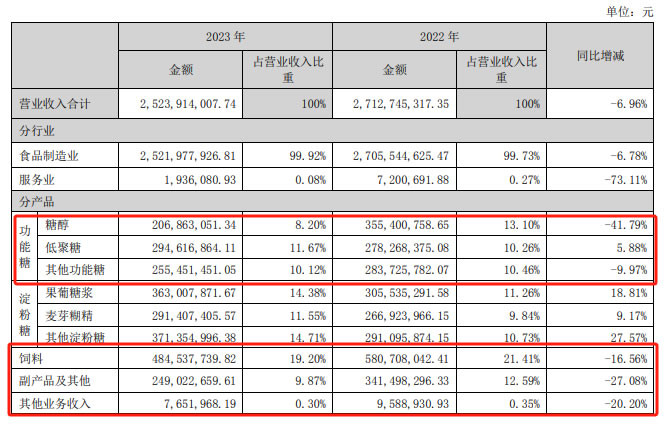

近日,保龄宝发布一份营收、净利润双降的2023年成绩单。公司共实现营收25.23亿元,同比下降6.96%;共实现归母净利润0.54亿元,同比下降59.47%。从业绩表现上来看,功能糖龙头保龄宝似乎过上了“苦日子”。除了营收增长乏力、归母净利润下降6成外,保龄宝或还面临着以下几方面的问题:

(1)昔日“大火”的赤藓糖醇需求放缓、供给过剩,售价大幅下降。2023年糖醇产品销售额同比下降41.79%。目前,国内赤藓糖醇产能过剩较为严重,短期内该产品销售承压。

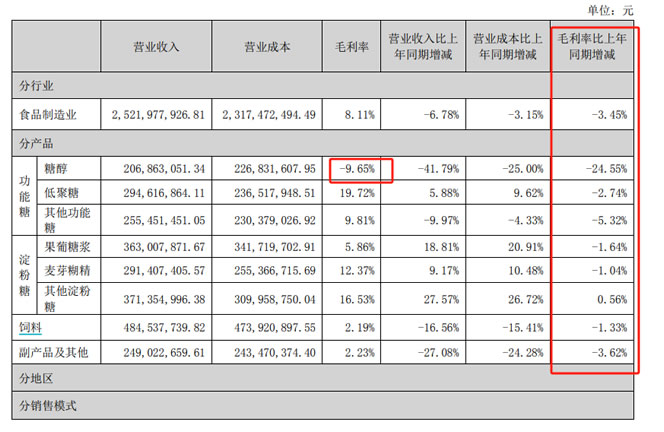

(2)盈利能力大幅下滑,销售毛利率及销售净利率均不同程度下滑,糖醇类产品毛利率降为负值,由上年同期的14.9%下降至-9.65%。

(3)短期内,公司资金链或承压。截至2023年底,公司存超5000万超短期债务货币资金缺口,并且公司利息支出占净利润的比例高达42.02%、对经营业绩影响加大。

业绩双降、利润下降6成 赤藓糖醇需求放缓、供给过剩

2023年,保龄宝业绩表现并不理想,营收、归母净利润双降,共实现营收25.23亿元,同比下降6.96%;共实现归母净利润0.54亿元,同比下降59.47%。

分产品来看,除了淀粉糖销售额稳中有增外,功能糖(糖醇、低聚糖、其他功能糖)产品、饲料、副产品及其他销售额均不同程度下滑。其中,销售额下滑幅度最大的为糖醇产品,共实现营收2.07亿元,同比下降41.79%,其他功能同销售额同比下降9.97;饲料销售额同比下降16.56%至4.85%;副产品及其他销售额同比下降27.08%至2.49亿元。

(资料来源:公司财报)

(资料来源:公司财报)

糖醇产品销售额大幅下降,与近年来“大火”的赤藓糖醇供需变化有着直接关系。2017年,元气森林选择利用代糖赤藓糖醇,推出首款产品燃茶,主打“无糖0卡”。2018年,元气森林苏打气泡水上线,主打“0糖0脂0卡”的概念,2020年上半年,元气森林的销售额超过8亿,仅5月的销售额就达到2.6亿——这一数据超过2018全年销售总和,在天猫618购物节中的销售额更是超过可口可乐,成为水饮品类榜单第一名。

伴随着元气森林的走红,赤藓糖醇的热度被不断推向高潮。元气森林使用了赤藓糖醇作用代糖甜味剂。作为一种天然甜味剂,赤藓糖醇进入人体后不参与人体血糖代谢,直接从体内排出,不产生热量,迎合了当下消费者对健康饮品的追求。

作为国内最早开始进入工业化生产赤藓糖醇的企业,保龄宝也借此站上了代糖风口,2020年公司股价从底部的5-6元/股最高增长至25.77元/股。然而好景不长,随着赤藓糖醇行业竞争加剧、行业内大面积扩产,叠加饮料行业需求严重不敌供给,从而带来产能过剩等原因,保龄宝的股价震荡向下,实现“膝盖斩”,截至2024年2月26日,公司股价仅为6.08元/股。

糖醇产品销售额的下滑及公司股价“膝盖斩”背后,都与赤藓糖醇供给过剩、需求放缓有着一定的关系。

从供给角度看,2022年仅6家头部生产商可生产的赤藓糖醇总产能就将达到44.5万吨/年,而这一产能已是2021年中国赤藓糖醇总消费量的20倍,中国已是全球最大的赤藓糖醇生产国,产量占全球比重近80%。

从需求角度看,2022年全球赤藓糖醇总需求为17.3万吨,对比2022年6家头部生产商44.5万吨/年的产能,需求出现了严重不足。另据天风证券预测,到2025年,赤藓糖醇的市场需求量才接近30万吨,因此,未来有相当一段时间,赤藓糖醇将处于供给过剩的情况,而这也是该产品降价的根本原因。

盈利能力大幅下降:糖醇类毛利率为负、赔钱赚吆喝?

近两年,保龄宝的盈利能力核心参考指标销售毛利率、销售净利率均不同程度下滑。2021年-2023年,保龄宝的销售毛利率分别为13.39%、11.53%、8.1%;销售净利率分别为7.29%、4.91%、2.14%。其中,2023年公司销售毛利率下降3.43个百分点,销售净利率下降了2.77个百分点。

分产品来看,保龄宝绝大部分产品报告期内的毛利率都出现了下滑。其中,功能糖产品毛利率下滑最为严重,功能糖产品中糖醇的毛利率降为-9.65%,比上年同期减少24.55%;低聚糖产品的毛利率为19.72%,比上年同期减少2.74%;其他功能糖产品的毛利率为19.72%,比上年同期减少5.32%。

(资料来源:公司财报)

(资料来源:公司财报)

通过公司披露的营业收入和营业成本的对比变化,我们可以看出,公司毛利率下降主要是因为营收增幅不及成本增幅、营收降幅又超出了成本降幅,而这和公司产品定价体系和原材料定价体系有一定关系。

一方面,公司产品售价受供需变动影响较大,而供需则受行业产能、下游企业需求影响,如2021年赤藓糖醇的价格曾高达4万元/吨,但随着行业产能的扩张,赤藓糖醇的价格大幅下降,目前报价跌至1万元/吨左右;另一方面,公司产品的主要原料是玉米、玉米淀粉、蔗糖等,受气候、国家政策的影响较大,供求变化和价格可能出现大幅波动,主要原材料价格上涨会导致产品成本大幅增加,产品销售价格的调整则相对滞后,这也会使得产品的毛利率有所下滑。

短期资金链或承压:短债货币资金缺口近0.55亿、利息支出占净利润42.02%

通过财报,我们发现公司短期内债务负担还有所加重,并且公司利息支出占净利润的比例高达42.02%,利息开支对经营业绩影响加大。

2023年,公司出现了一定的短期债务货币资金缺口,短期债务合计2.98亿元,其中包含短期借款2.10亿元、应付票据0.43亿元及一年内到期的非流动负债0.45亿元。然而,截至2023年底公司的货币资金仅为2.43亿元,二者缺口近0.55亿。

报告期内,公司的财务费用同比增长53%至1717.03万元,其中利息支出为2267.80万元,利息支出占净利润的比例为42.02%,高于30%,因此利息开支对公司经营业绩影响较大。

另外,值得关注的是,2023年11月17日,保龄宝发布公告表示,公司2021年非公开发行股票的批复到期失效,并且与中介机构及认购方签署了相关终止协议。对于终止发行的原因,保龄宝在公告中表示“综合考虑公司实际情况、市场环境变化、发展规划等诸多因素”。

同时,我们也可看出公司在功能糖布局上的两点调整:(1)调整赤藓糖醇的产能,将部分产能转产至其他高毛利产品;(2)继续加大阿洛酮糖产能,并对实施方案进行了调整,调整为“公司通过其他产品产线柔性化改造,减少新增投资金额,并采用分期来实现上述产能,满足市场需求”。

缺少了募集资金,短期资金链本就承压的保龄宝,能凭借一己之力完成“年产 3 万吨阿洛酮糖(干基)项目”吗?而这是否又会进一步加重保龄宝的资金链负担,仍有待进一步观察。

END

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏