全球食糖市场是否正在走向新的平衡?以下内容为国外分析师的观点,标蓝部分为云糖网编辑注。

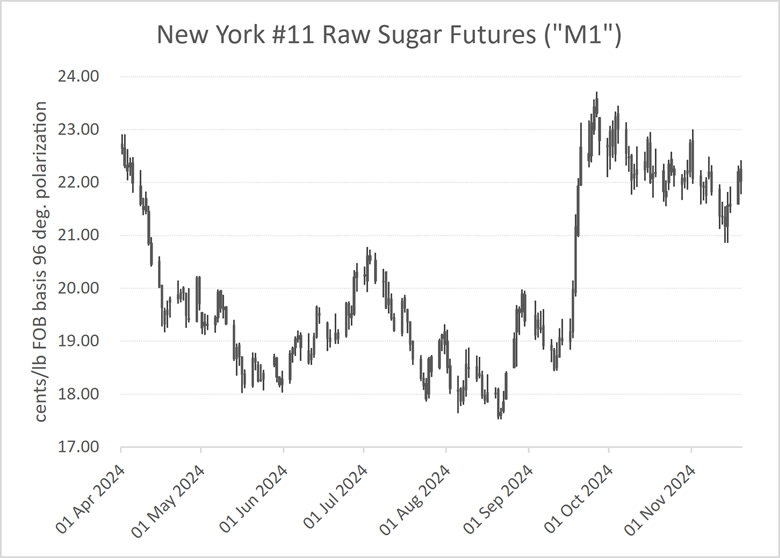

自2024年9月17日全球糖市突破心理重要关口——20美分/磅后,基准的纽约ICE #11原糖期货价格一直维持在窄幅波动区间内,然而在2024年9月26日触及23.71美分/磅(523美元/吨)的高点后,市场波动范围逐渐收窄,于11月13日达到20.86美分/磅(460美元/吨)的两个月低点。截至11月19日,市场价格已回稳至22.02美分/磅。

纽约#11原糖期货2024年的价格趋势图 (源自julianprice)

纽约#11原糖期货2024年的价格趋势图 (源自julianprice)

yntw.com糖网编辑注:从图中可以看出,价格在4月至8月期间呈现持续下降趋势,最低点接近18美分/磅。然而,在9月价格强势反弹,突破20美分/磅的心理关口,并在9月底达到23美分/磅的高位。这一波涨势的主要驱动力是巴西中南部地区的干旱担忧,以及印度糖出口禁令带来的全球供应紧张。

随后,10月份由于巴西天气转湿、降雨量创历史纪录,供应紧张的预期缓解,价格回落至22美分/磅附近,并在11月维持相对稳定。这种价格波动显示出市场对气候条件和全球供应政策高度敏感。

2024年8月,巴西中南部圣保罗州发生了毁灭性的甘蔗火灾,天气问题因此始终是市场参与者关注的焦点。其他因素也发挥了一定作用,例如较低的原油价格和较强的美元。然而,2024年9月全球糖市价格上涨的主要原因是担心持续干旱将进一步威胁巴西中南部的糖产量,干旱不仅影响即将结束的当前榨季的尾期,也威胁2025年4月开始的下一个榨季。

与此同时,印度政府明确表示将继续实施糖出口禁令,因此印度糖无法如预期那样替代巴西糖的缺口,全球供需紧张情况尤其集中在2025年第一季度。相反,印度的糖过剩将被“转向”用于生产生物乙醇,以满足印度E20汽油政策的要求。因此,糖市似乎出现了“完美风暴”,投机资金推动价格突破23美分/磅。然而10月巴西中南部天气显著转湿,例如贝洛奥里藏特地区录得百年来最湿润的10月。UNICA(巴西甘蔗行业协会)最新数据显示,中南部糖厂比预期更早结束榨季;10月下半月的糖产量同比下降24.3%,最新估算显示2024/25年度中南部糖产量将低于4000万吨。

另一方面,泰国的糖产量前景有所改善。11月,泰国甘蔗和糖业委员会预计,2024/25年度泰国糖产量将同比增长18%,达到1035万吨。泰国是全球第三大糖生产国和第二大出口国。由于天气好转,中美洲的糖作物前景也在改善,墨西哥时隔数年重返国际市场。在当前相对平静的全球市场中,21美分/磅似乎是巴西离岸价格(FOB)#11原糖期货的合理买入价,主要买家集中在远东地区,特别是中国和印度尼西亚,然而,当价格接近22.5美分/磅时,买家往往选择观望。

9月中旬,投机资金曾大举做多约300万吨糖,寄希望于巴西的干旱天气。然而随着雨水的到来,这些资金对糖市的兴趣锐减,目前净空头持仓约37万吨,市场上缺乏吸引他们注意的看涨或看跌消息,他们的资金已经转向其他领域。

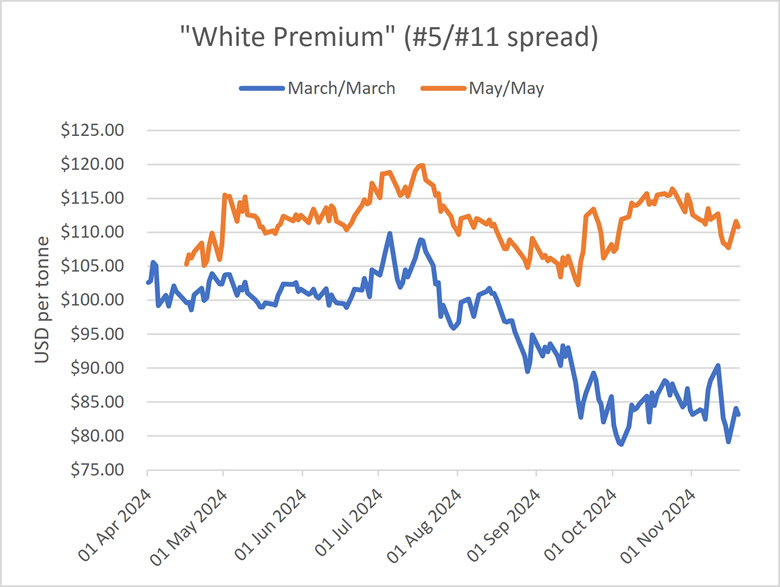

与此同时,所谓的“白糖升水”(伦敦#5与纽约#11的差价)有所下降,3月合约从约100美元/吨降至当前的85美元/吨,尽管5月合约仍相对稳定在约110美元/吨。显然,市场预计2025年3月交割的白糖供应(欧盟出口高峰期)将较为充足,而5月的供应则不然,尽管其他因素也在发挥作用。

伦敦#5白糖与纽约#11原糖之间的“白糖升水”变化 (图表源自julianprice)

因此,当前的全球糖市似乎“陷入困境”,缺乏新的消息。

尽管如此,未来可能会出现新的挑战,这些挑战可能在中长期内使糖市达到新的均衡。首先,全球经济似乎正在“去全球化”,更加注重深化区域贸易区,例如《非洲大陆自由贸易区协定》(AfCFTA)和以亚洲为主的《全面与进步跨太平洋伙伴关系协定》(CPTPP)、东盟贸易协定(RCEP),而不是在世界贸易组织(WTO)框架下达成全球协议。这可能导致食糖生产商、贸易商和投资者进一步追求“专属”的区域和优惠贸易机会,而不是生产仅能勉强覆盖成本的全球市场需求。

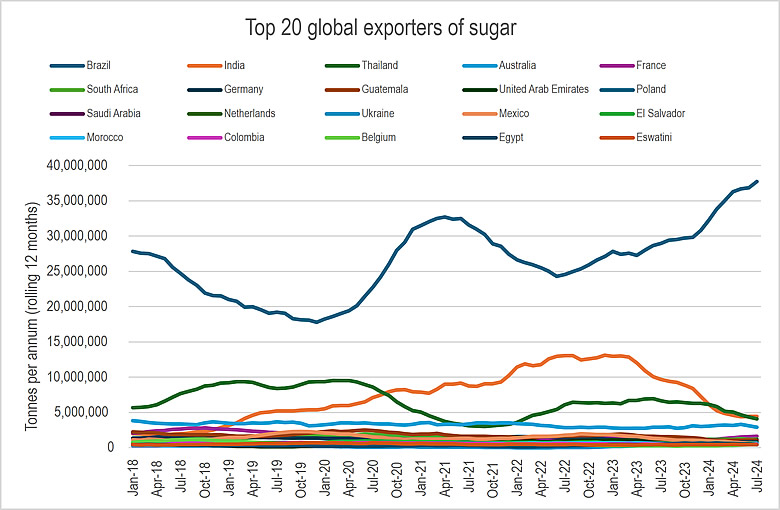

与此同时,可供全球市场(以纽约#11原糖期货为代表)交割的糖供应正集中于少数几个主要产地,尤其是巴西,其主导地位几乎达到了“不合理”的程度。而全球贸易通道的关键瓶颈——红海和苏伊士运河、马六甲海峡以及巴拿马运河——在维护全球食糖贸易流动中变得更加重要,但航运时间更长且扰动不断增加。

全球前20大食糖出口国 (图表源自julianprice)

yntw.com糖网编辑注:全球前20大食糖出口国 的动态。从图中可以明显看到,巴西作为全球最大糖出口国,其出口量在2023-2024年显著增长,进一步巩固了其主导地位。其他主要出口国如泰国、印度和澳大利亚在出口份额上有一定波动。出口量前5国分别为:巴西、印度、泰国、澳大利亚、法国。印度糖转向生物乙醇生产,都对全球贸易流向和供应格局产生重要影响。

然而,目前的贸易统计数据尚未支持“去全球化”的论点;它们反而继续突显巴西在全球糖出口中的日益主导地位。自2022年以来的全球贸易流数据显示,前20大贸易流中有13条以巴西为起点,进口国为经典的进口国,例如巴西对中国、阿尔及利亚、印度尼西亚、摩洛哥、尼日利亚、埃及及阿联酋等。而印度糖的再出口也占重要地位,例如印度对吉布提和索马里,再转往埃塞俄比亚,以及印度对苏丹(最近被巴西糖替代)。剩余的7条则为区域性或优惠贸易流,例如泰国对印尼和韩国,墨西哥对美国,澳大利亚对韩国和日本。

欧洲内部贸易如法国对意大利和西班牙、德国对瑞士和东南欧、乌克兰对罗马尼亚和意大利也位列前50大年度糖贸易流。在非洲,从斯威士兰到南非的糖贸易位列第48位,赞比亚对刚果(金)、毛里塔尼亚对马里、毛里求斯对肯尼亚以及喀麦隆对乍得的贸易也具有重要意义。独联体和中亚国家之间的糖贸易仍然可观。同时,印度、孟加拉国、缅甸和巴基斯坦之间的贸易近几个月有所增加。是否会从非优惠的全球贸易流转向更大的优惠和/或区域糖贸易流?只有时间能证明。

其次,糖市可能会迎来更强的政府干预,例如印度为推进乙醇政策而管理供应、肯尼亚的糖进口禁令、巴西通过Renovabio计划对糖的交叉补贴,以及最近美国总统当选人特朗普将提高进口关税,更不用说对俄罗斯实施的制裁。此外,西方贸易政策中促进可持续性、仁权和良好治理的计划可能导致贸易的进一步分化,一些参与者可能会放弃更“苛刻”市场的机会,转向全球范围内更“容易”的市场。

最后,食糖生产商正积极寻求多元化收入来源,充分挖掘甘蔗和甜菜种植的潜在价值,例如通过减碳和碳信用获取收入、发展生物发电,以及更广泛的产品组合,包括可降解的包装等。

目前尚未在食糖贸易统计数据中看到从全球化转向区域化的趋势,但确实存在一些可靠的传闻理由怀疑这一趋势正在发生。我们是否应该担心这一点?嗯,可能是的,因为如果理论上更稳定的区域性和(或)优惠市场占据越来越大的全球糖贸易流份额,那么”最后的保障”全球市场可能变得更加动荡,而且许多市场参与者的食品系统已经相当危险,采用即时供应模式,在日益分裂的地缘政治世界中可能变得更加脆弱。

yntw.com糖网编辑注:全球糖市当前面临着供给偏紧、贸易集中以及区域化趋势等诸多挑战,未来,随着区域化趋势加剧和政策干预增多,市场可能需要重新适应新的均衡形态,这可能导致糖价波动频发,并引发新的市场平衡,市场参与者未来需要密切关注天气、政策以及贸易格局等诸多因素的变化,同时需要更加灵活地应对全球供应链和需求动态的变化,更好地预判糖市的走向。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏